L’Euribor torna in terreno positivo dopo 7 anni mentre l’IRS cresce di oltre 100 punti nel II trimestre e tocca un picco del 2,58% a giugno.

L’aumento degli indici IRS frena l’offerta di mutui agli under 36, che nell’ultimo anno avevano sostenuto il mercato.

È quanto emerge dalla Bussola Mutui CRIF – Mutuisupermarket sul II trimestre 2022.

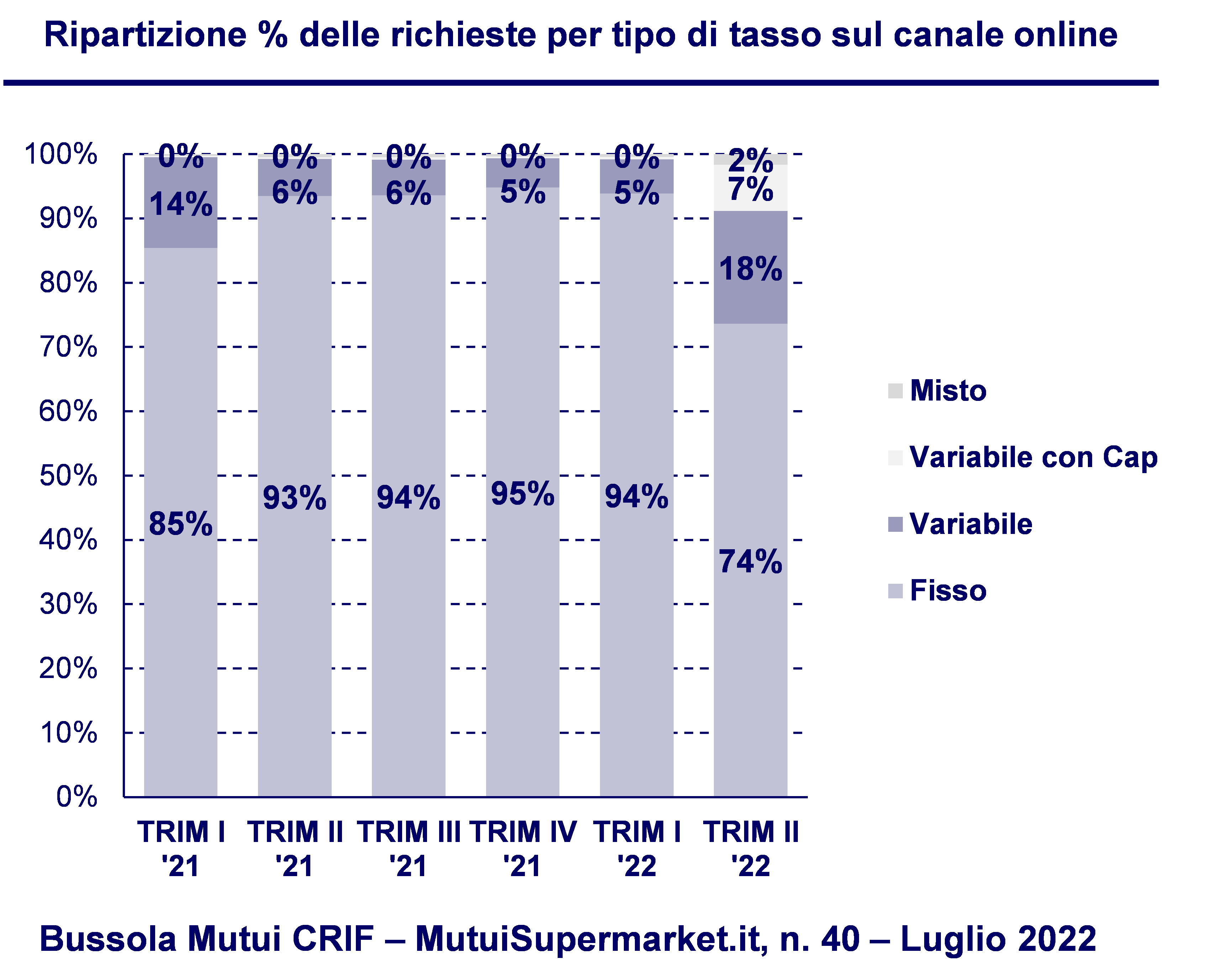

Milano, 22 luglio 2022 – La forte evoluzione degli indici di riferimento durante il secondo trimestre 2022 impatta in maniera chiara e incisiva il mercato dei mutui, sia con riferimento ai tassi di interesse di offerta, sia con rifermento alla tipologia di prodotti inseriti nel portafoglio degli istituti di credito. In questo contesto sempre più privati e famiglie stanno volgendo l’attenzione sui mutui a tasso variabile con CAP. Di conseguenza, il tasso fisso, dopo aver spiegato durante gli ultimi 12 mesi circa il 94% del totale delle preferenze sul canale online, riduce il suo peso e nel corso del secondo trimestre 2022 arriva a raccogliere il 74% delle preferenze. È quanto emerge dalla Bussola Mutui CRIF – MutuiSupermarket.it sul II Trimestre 2022 che sottolinea come l’atteso rialzo del Tasso BCE stia per avviare una nuova fase di politica monetaria – in progressiva inversione rispetto alle politiche espansive finora attuate – che avrà decisi impatti diretti sull’indice Euribor.

Gli indici di riferimento IRS e Euribor tornano ai livelli di 8 anni fa

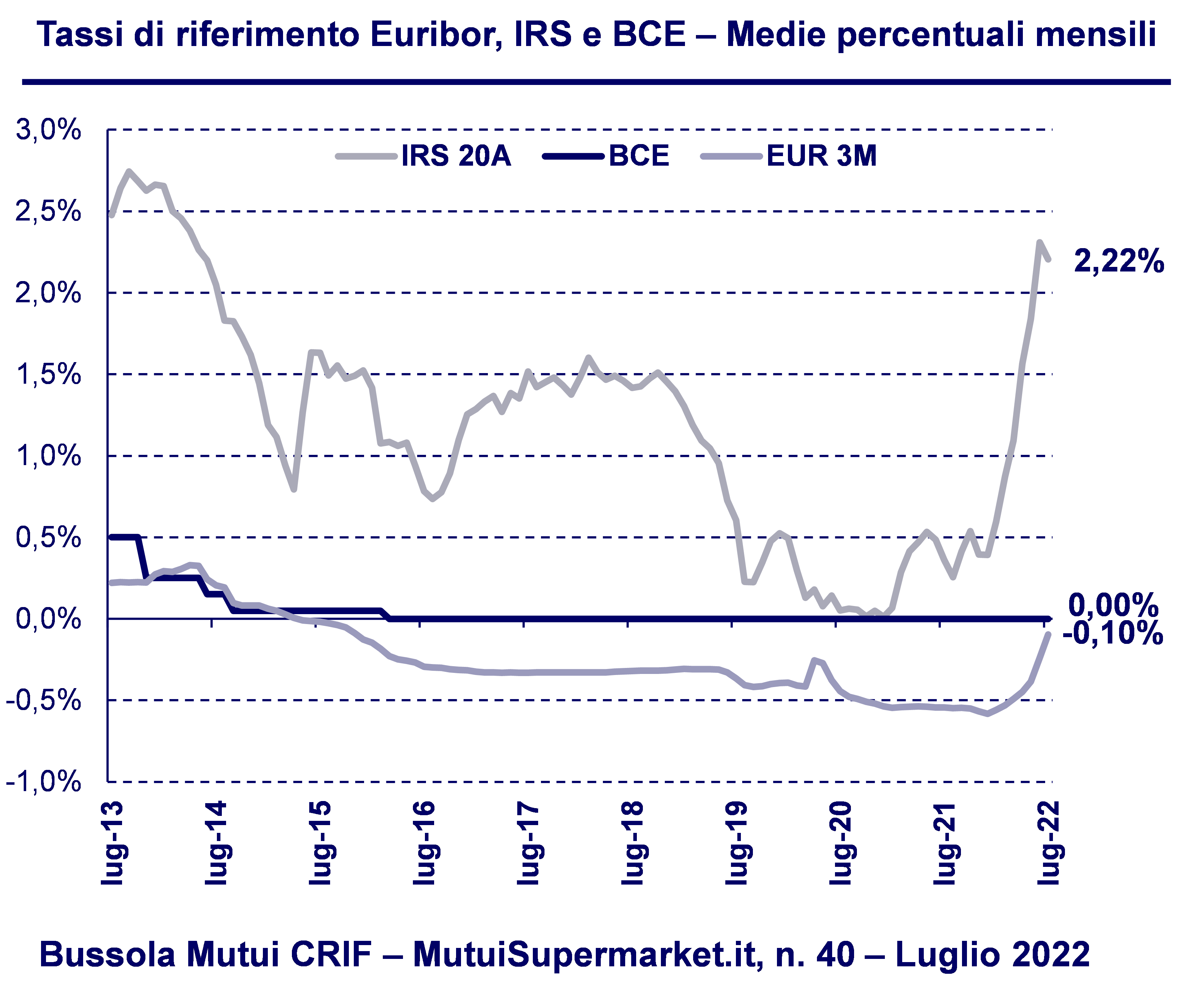

Gli indici di riferimento IRS – a cui sono agganciati i tassi di interesse per i mutui a tasso fisso – sono schizzati verso l’alto nel corso del secondo trimestre dell’anno, riposizionandosi su livelli prossimi a quelli di 8 anni fa.

Gli indici di riferimento IRS – a cui sono agganciati i tassi di interesse per i mutui a tasso fisso – sono schizzati verso l’alto nel corso del secondo trimestre dell’anno, riposizionandosi su livelli prossimi a quelli di 8 anni fa.

In particolare, l’IRS di durata 20 anni, è passato dall’1,10% medio di marzo al 2,22% medio di luglio. Tuttavia, il trend di crescita sembra essersi temporaneamente arrestato e l’IRS 20 anni, dopo aver toccato un picco del 2,58% a fine giugno, si sta progressivamente stabilizzando attorno al 2,10%.

Parallelamente l’indice Euribor 3 mesi a luglio è tornato in territorio positivo dopo 7 anni di valori negativi.

Le aspettative in area Euro di un forte rallentamento della crescita del PIL e i timori di recessione, hanno modificato significativamente le aspettative di crescita dei tassi di interesse sul lungo periodo, generando di conseguenza un recente ripiegamento degli indici IRS per tutte le durate.

Il ritorno del mutuo a tasso variabile

Dalle rilevazioni della Bussola Mutui, parallelamente il tasso variabile vede aumentare il suo peso al 18% del totale e il variabile con CAP arriva a spiegare il 7% delle richieste sul canale online.

Dalle rilevazioni della Bussola Mutui, parallelamente il tasso variabile vede aumentare il suo peso al 18% del totale e il variabile con CAP arriva a spiegare il 7% delle richieste sul canale online.

Da segnalare che la crescita di interesse per il tasso variabile con CAP emerge in maniera ancor più evidente nel mese di giugno, grazie a nuove offerte particolarmente attraenti introdotte dai principali istituti bancari. Ad oggi, nel mese corrente di luglio, il tasso variabile con CAP arriva a spiegare il 29% del totale sul canale online.

Alla luce dei forti aumenti dei tassi fissi, una parte crescente dei nuovi mutuatari valuta quindi come maggiormente conveniente l’opzione di mutuo a tasso variabile, scommettendo su un rialzo moderato dei tassi Euribor nel corso dei prossimi anni e lasciando al tempo stesso la porta aperta ad una futura surroga del proprio mutuo a tasso variabile verso nuovi mutui a tasso fisso.

Mutui agli under 36: la spinta trainante è destinata a ridimensionarsi

L’impennata dei tassi di riferimento spinge il sistema bancario ad adeguare la propria offerta mutui.

Nel mese di giugno è stata definitivamente sospesa l’offerta di mutui giovani a tasso fisso garantiti dal Fondo di Garanzia Prima Casa Consap. Il forte aumento degli indici IRS, iniziato a gennaio 2022, ha spinto gli istituti di credito a sospendere tale offerta in quanto i TAEG di prodotto risultavano essere oltre le soglie limite comunicate trimestralmente da Banca d’Italia, rendendo quindi antieconomica la prosecuzione di tale offerta a tassi scontati e inferiori.

Questo si rifletterà inevitabilmente sulla dinamica della domanda di mutui, considerando che la fascia di richiedenti con età inferiore ai 36 anni nella prima metà dell’anno ha avuto un ruolo trainante sull’intero comparto, mantenendosi stabilmente al di sopra del 30% del totale. Già si rileva, però, un calo del peso degli Under 36 da collegarsi proprio all’aumento degli indici IRS e alla conseguente sospensione dell’offerta di mutui giovani a tasso fisso garantiti dal Fondo di Garanzia Consap.

In questo scenario, nel corso del secondo trimestre dell’anno sempre più istituti hanno lanciato nuove offerte di mutui a tasso variabile con CAP, con l’obiettivo di offrire rate più contenute ma con la garanzia che, al crescere dei tassi, tali rate non possano superare livelli contrattualmente predefiniti.

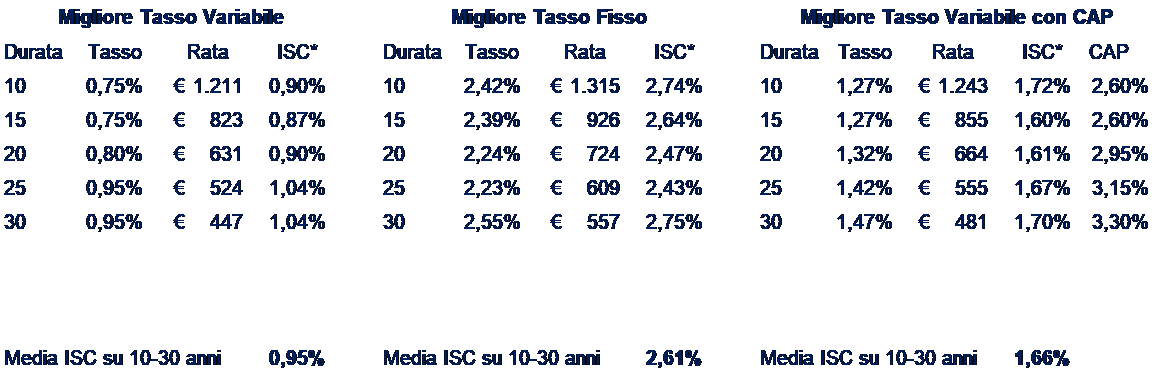

* Indice sintetico di costo calcolato per mutuo acquisto casa importo € 140.000, valore immobile € 220.000, richiedente impiegato 35 anni residente a Milano; Fonte: Bussola Mutui CRIF – MutuiSupermarket.it, n. 40 – Luglio 2022

* Indice sintetico di costo calcolato per mutuo acquisto casa importo € 140.000, valore immobile € 220.000, richiedente impiegato 35 anni residente a Milano; Fonte: Bussola Mutui CRIF – MutuiSupermarket.it, n. 40 – Luglio 2022

Prendendo a riferimento un mutuo a tasso fisso per acquisto casa di durata 20 anni – importo € 140.000 e valore immobile € 220.000 – un richiedente di 35 anni può rilevare sul mercato un miglior tasso fisso finito pari al 2,24% e quindi ottenere una rata mensile fissa di 724 euro; per la medesima operazione il miglior tasso variabile con CAP permette di ottenere oggi un tasso dell’1,32% con una rata mensile di 664 euro (60 euro in meno per rata), con la garanzia che il tasso non andrà oltre il 2,95%.

Compravendite residenziali: +12% nel primo trimestre 2022

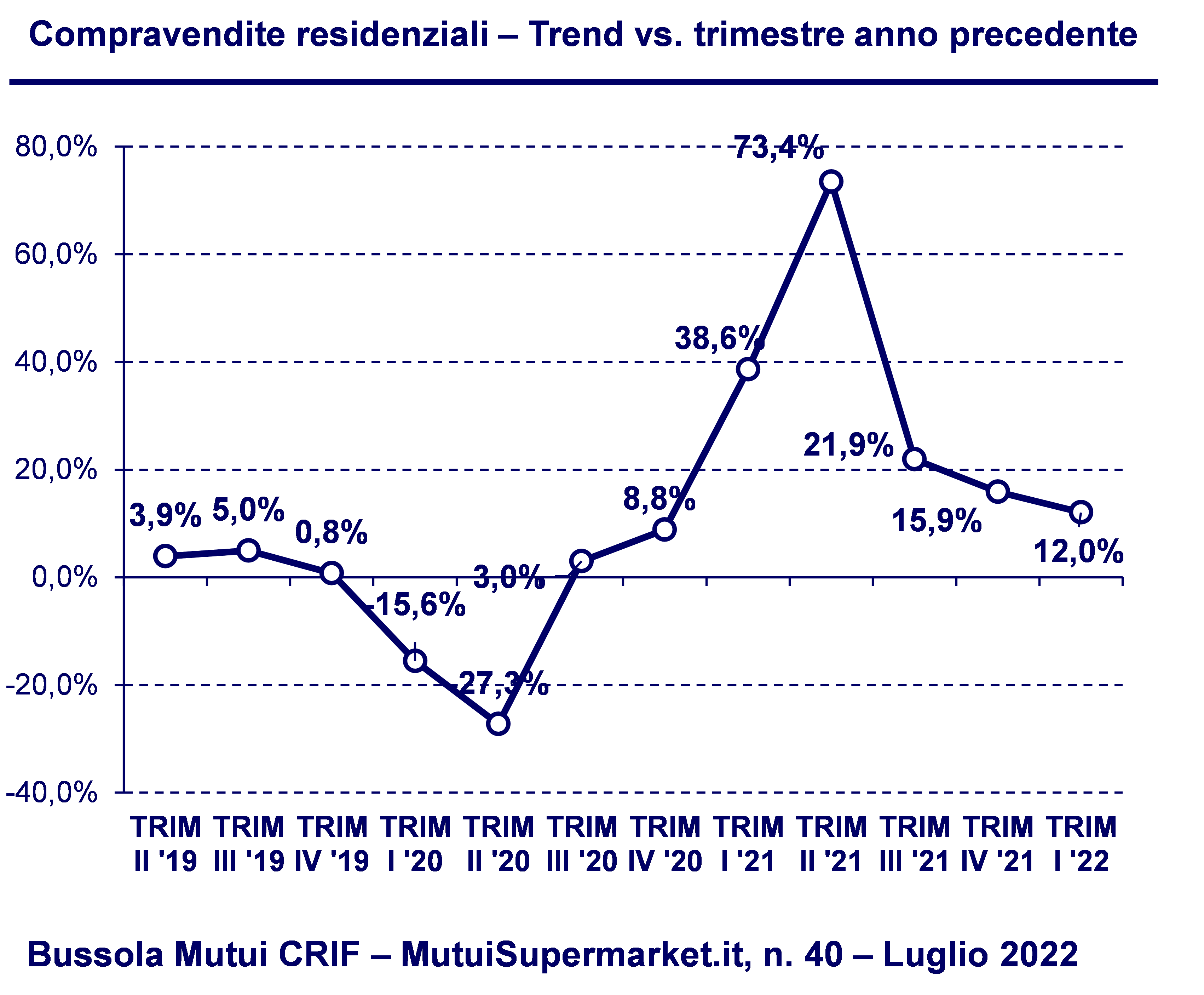

Secondo le rilevazioni della Bussola Mutui, il rialzo dei tassi per ora non ha frenato il mercato immobiliare, che prosegue nel percorso di crescita che aveva caratterizzato l’intero 2021.

Secondo le rilevazioni della Bussola Mutui, il rialzo dei tassi per ora non ha frenato il mercato immobiliare, che prosegue nel percorso di crescita che aveva caratterizzato l’intero 2021.

Nel primo trimestre 2022, le compravendite residenziali sono cresciute del 12% rispetto al primo trimestre 2021, dato che conferma la centralità del progetto casa e dei nuovi desideri abitativi di privati e famiglie, frutto delle diverse modalità di vita e di lavoro sperimentate durante la pandemia.

L’aumento registrato nel trimestre di osservazione risente ad ogni modo del confronto con il primo trimestre 2021, periodo durante il quale si era registrata una forte crescita per la concretizzazione di numerose compravendite immobiliari slittate dai mesi precedenti a causa della pandemia Covid-19.

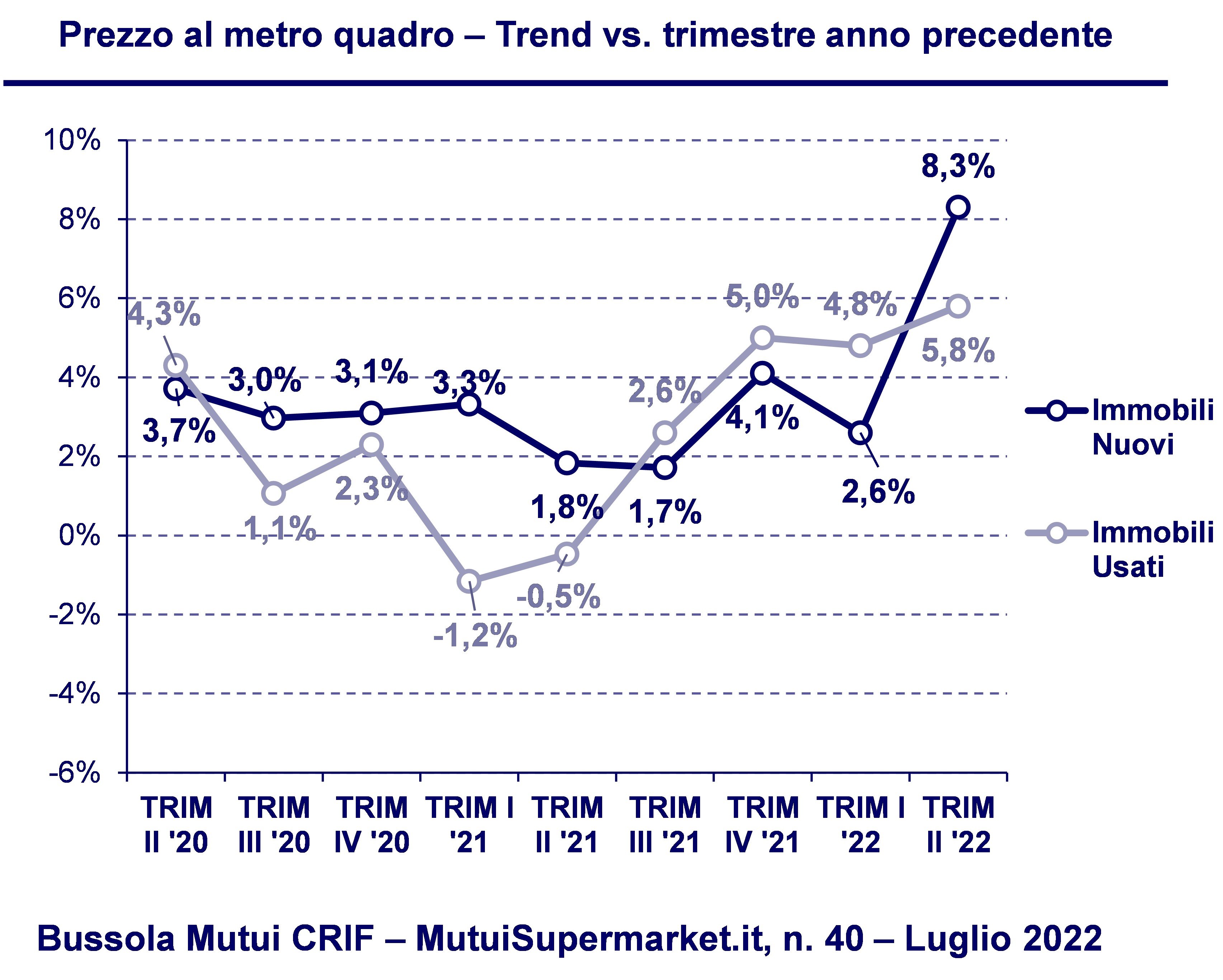

Prezzi degli immobili nel secondo trimestre 2022: +5,8% immobili usati, +8,3% nuovi

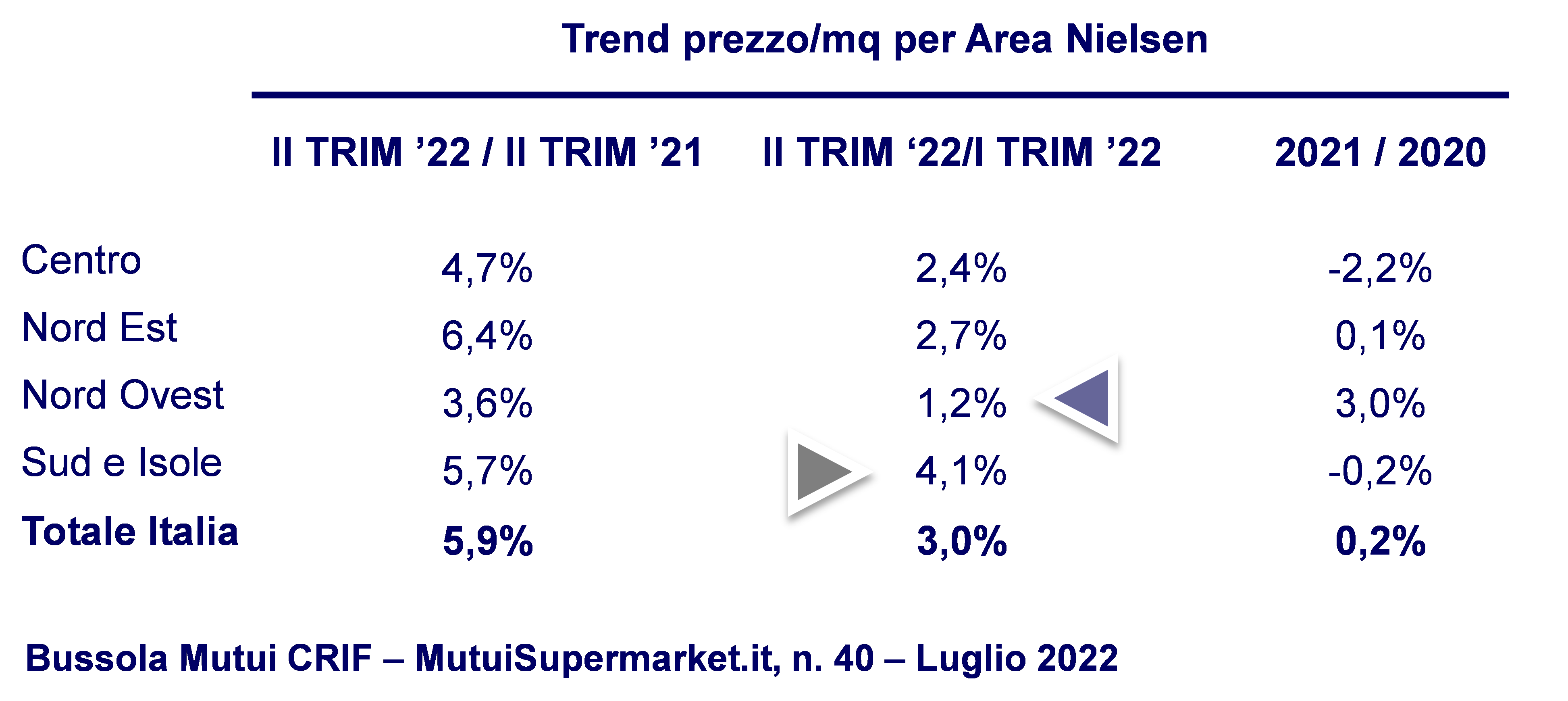

Per quanto riguarda invece l’andamento del valore degli immobili, nel primo trimestre 2022 quelli usati registrano una crescita del prezzo al metro quadrato pari al +5,8%, mentre gli immobili nuovi segnano un incremento del +8,3%.

Per quanto riguarda invece l’andamento del valore degli immobili, nel primo trimestre 2022 quelli usati registrano una crescita del prezzo al metro quadrato pari al +5,8%, mentre gli immobili nuovi segnano un incremento del +8,3%.

A livello consolidato, nel primo trimestre 2022 il prezzo/mq degli immobili oggetto di garanzia di mutuo ipotecario registra un aumento del +5,9%.

Analizzando l’andamento dei prezzi a livello territoriale, i maggiori incrementi si rilevano nel Nord Est e Sud e Isole, rispettivamente +6,4% e +5,7%, mentre il Centro e il Nord Ovest crescono in misura minore, rispettivamente +4,7% e +3,6%.

Queste le più significative evidenze che emergono dalla nuova edizione della Bussola Mutui, il bollettino trimestrale firmato CRIF e MutuiSupermarket.it che offre una panoramica aggiornata e completa delle tendenze in atto nel mercato italiano dei mutui residenziali e immobiliare.

“Come anticipato, l’atteso rincaro dei mutui casa avviatosi nel primo trimestre dell’anno, è proseguito a ritmo crescente nel corso del secondo trimestre 2022. Il brusco aumento degli indici di riferimento IRS – cresciuti di circa 60 punti base nel primo trimestre e 100 punti base nel secondo – ha immancabilmente impattato le migliori offerte di nuovi mutui a tasso fisso, mutui che come noto hanno raccolto nel corso dello scorso anno oltre il 90% delle preferenze di privati e famiglie. Ma molto probabilmente sui prossimi mesi potremmo assistere ad una fase di stabilizzazione dei prezzi di offerta per i mutui a tasso fisso – commenta Stefano Rossini, Amministratore e Fondatore di MutuiSupermarket.it. Mentre i mutui a tasso variabile incorporeranno a breve il rapido aumento dell’indice Euribor – che seguirà da vicino le previste dinamiche rialziste del tasso BCE – i mutui a tasso fisso saranno maggiormente influenzati dalle dinamiche di aspettative di andamento tassi sul lungo periodo. L’arresto della rapida crescita degli indici IRS e in particolare la più recente riduzione delle ultime settimane – ad esempio la riduzione dell’IRS a 20 anni dal 2,58% di fine giugno al 2,10% odierno – segnalano un deterioramento di aspettative circa le attese di crescita PIL in area Euro e le effettive possibilità di recessione, elementi che inevitabilmente impatteranno le scelte di politica monetaria BCE. In questo contesto, dato anche il ritardo temporale di aggiornamento offerte a tasso fisso da parte del sistema bancario, i prezzi per i mutui a tasso fisso potrebbero entrare in una nuova fase di stabilizzazione, incorporando sui prossimi mesi l’arresto della crescita degli indici IRS. I nuovi mutuatari interessati alla sicurezza di una rata fissa, potrebbero quindi beneficiare di offerte a tasso fisso più stabili e, nonostante i rincari, ancora attraenti nel corso dei prossimi mesi.”

“La crescita delle compravendite registrate nel 2021 e proseguita nel I trimestre del 2022 potrebbe non ripetersi nel prosieguo dell’anno in corso a causa del progressivo deterioramento del clima di fiducia delle famiglie a fronte delle tensioni macro-economiche, finanziarie e geo-politiche” afferma Stefano Magnolfi, Executive Director di CRIF Real Estate Services. “Le previsioni per il prosieguo del 2022 sono infatti peggiorate e potrebbero fare chiudere l’anno con una riduzione delle transazioni compresa entro il -5%, riportando quindi il mercato immobiliare intorno alle 700 mila compravendite. Si tratta comunque di un livello di tutto riguardo, ben al di sopra delle 550 mila transazioni corrispondenti alla media degli ultimi 15 anni. A livello territoriale, invece, vediamo un ritorno di interesse verso le città principali, mentre i comuni secondari, che avevano goduto di una certa attrattività nel corso dell’emergenza sanitaria vista la spinta allo smart working, sono divenuti meno appetibili. Il ritorno ad una certa normalità sta quindi facendo riaffiorare i consueti fenomeni di polarizzazione del mercato verso le location primarie. Anche a causa della forte spinta inflativa, i prezzi delle abitazioni hanno segnato trend incrementali piuttosto generalizzati, mettendo a segno crescite sia per gli immobili usati che, più accentuati, per quelli nuovi e più efficienti sotto il profilo energetico. Un trend espansivo che dovrebbe permanere anche nel corso della seconda parte dell’anno, sebbene con minore intensità rispetto a quanto messo a segno nel I semestre. In questo scenario, infine, l’interesse verso la prima casa da parte dei giovani continua ad essere elevato, al punto da spiegare oltre il 35% della domanda di mutui. Va però detto che il blocco da parte degli istituti delle offerte rivolte a questa fascia di mercato – a causa della insostenibilità delle condizioni da applicare per il continuo rialzo dei tassi di riferimento e il mancato adeguamento delle soglie massime da rispettare – sicuramente frenerà le richieste, con inevitabili riflessi anche sul mercato nel suo complesso”.